Как я планирую семейный бюджет

Тема финансовой устойчивости меня интересовала всегда, но пока было на кого рассчитывать, я особо этим вопросом не занималась.

2 октября 2018

109835 просмотров

Без планирования с деньгами все происходит стихийно, но можно научиться управлять и этой стихией.

К регулярными расходам мы еще как-то привыкаем — они в бюджете каждый месяц примерно на одинаковую сумму. Мы знаем, что эти деньги нужно выделить и точка (ипотека, продукты, проезд, связь и прочее).

Вот с нерегулярными расходами, которые случаются не каждый месяц, обычно все обстоит более драматично. Каждый раз закупка новогодних подарков, обновление гардероба или резины на авто — это вопрос «Где изыскать средства»?

Самое грустное, что пока мы изыскиваем деньги то на одно, то на другое, большие и заветные мечты остаются мечтами. Следовательно, с глобальными и важными целями — полное фиаско.

С этим нужно что-то делать. Просто «больше зарабатывать» не решает проблемы — в этом я убедилась на опыте тысячи своих клиентов. Здесь может помочь только одна вещь — научиться управлять деньгами.

Только так можно направить деньги на реально важное, не позволяя им утекать на ерунду, на бренное.

Я часто слышу от людей, что научиться планировать деньги и следовать планам — это их заветная мечта :) И настоящая проблема в том, как эту мечту воплотить. Попытки тщетны...

Все волшебство управления деньгами заключается в том, что большие результаты получаются из ежедневных мелких действий, то есть из образа жизни, из привычек.

Привычки — это зеркало, в котором можно увидеть будущее. Прямо здесь и сейчас вы можете изменить свои привычки, а значит и изменить будущее.

Встроить управление деньгами в ежедневный процесс помогут три несложные привычки:

1. Планировать бюджет на месяц вперед.

2. Регулярно откладывать деньги.

3. Вести учет расходов.

Начните потихоньку, с малого. Главное — регулярность.

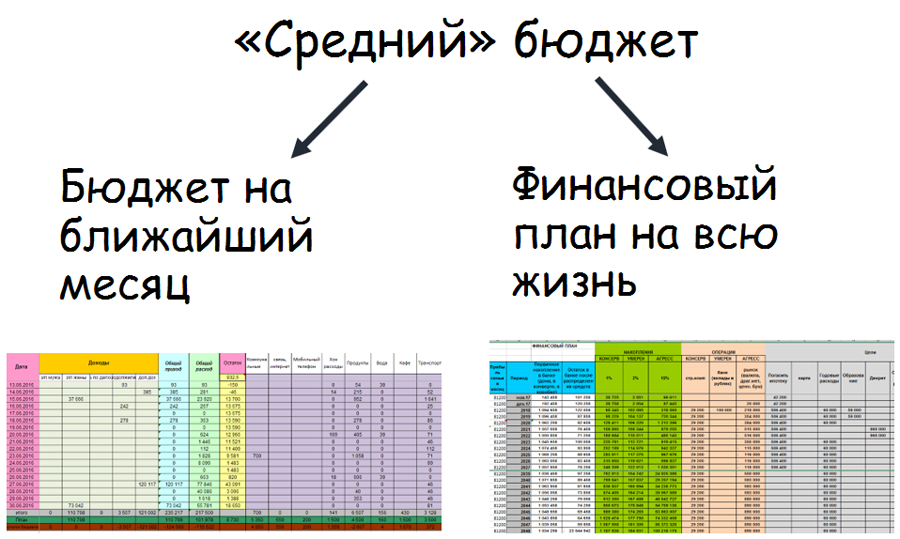

Для начала нужно составить средний бюджет.

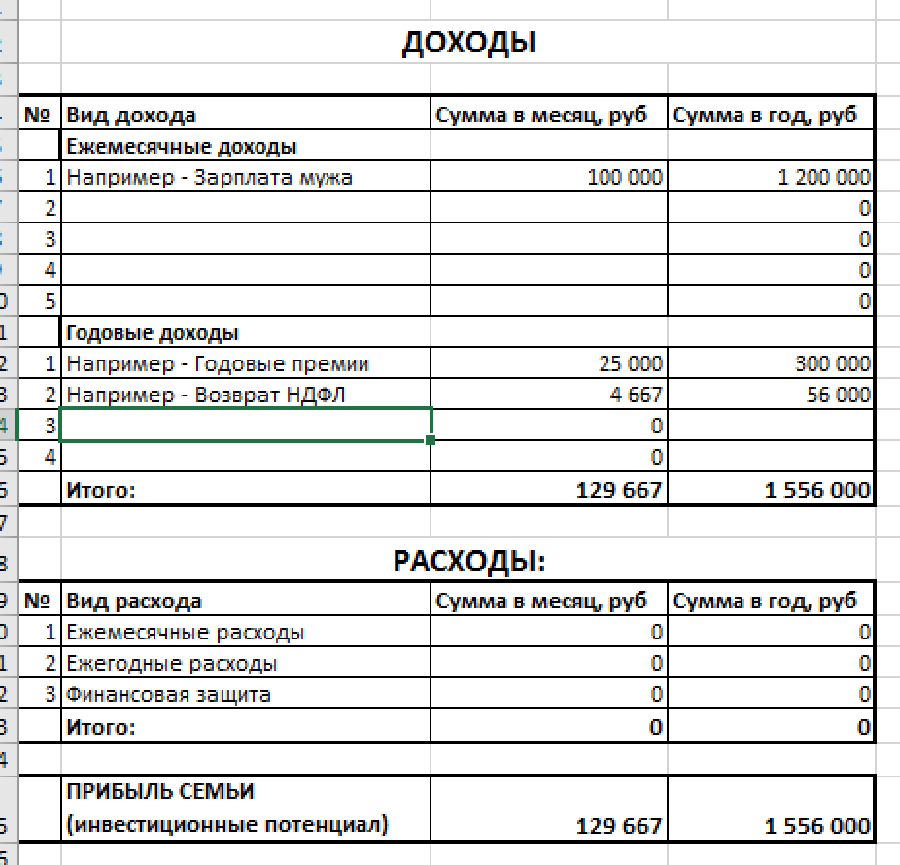

Это такой бюджет, в котором все статьи усреднены по году. Используйте Exel. Первая необходимая закладка — «Планирование бюджета».

Планирование бюджета, по сути, очень простая вещь. Перечисляете в одной таблице доходы, в другой — расходы. Внизу видите итог — разницу между доходами и расходами = инвестиционный потенциал = вашу прибыль или убыток.

Начните с заполнения таблицы доходов. По строкам запишите названия всех ежемесячных доходов и поставьте по каждому сумму в месяц. Ниже запишите нерегулярные доходы (постарайтесь ничего не забыть) — премии, возврат налогов, дивиденды, проценты по вкладам.

К доходам можно отнести только те деньги, которые вы реально можете сразу потратить. Если у вас увеличился пенсионный капитал, это не нужно записывать в доходы при планировании бюджета. Только те деньги, которые доступны к использованию.

Регулярные доходы, которые получаете каждый месяц, записывайте в сумме ЕЖЕМЕСЯЧНОГО поступления (в столбец «сумма в месяц»). Если у вас нестабильный доход, и от месяца к месяцу наблюдается радикальная разница — планировать вы тоже можете, более того, вам планирование нужно больше, чем кому бы то ни было. Прикиньте сколько вы зарабатываете в среднем по году. Здесь не нужна бухгалтерская точность, здесь нужно найти ориентиры, а для этого достаточно определить максимально приближенный к реальности предполагаемый доход.

Нерегулярные доходы нужно записать в размере ГОДОВОГО поступления (разумеется в столбик «сумма в год»).

Заполнив эту часть таблицы, вы увидите — сколько же в среднем зарабатываете в месяц и в год. Возможно это уже заставит серьезно задуматься :)

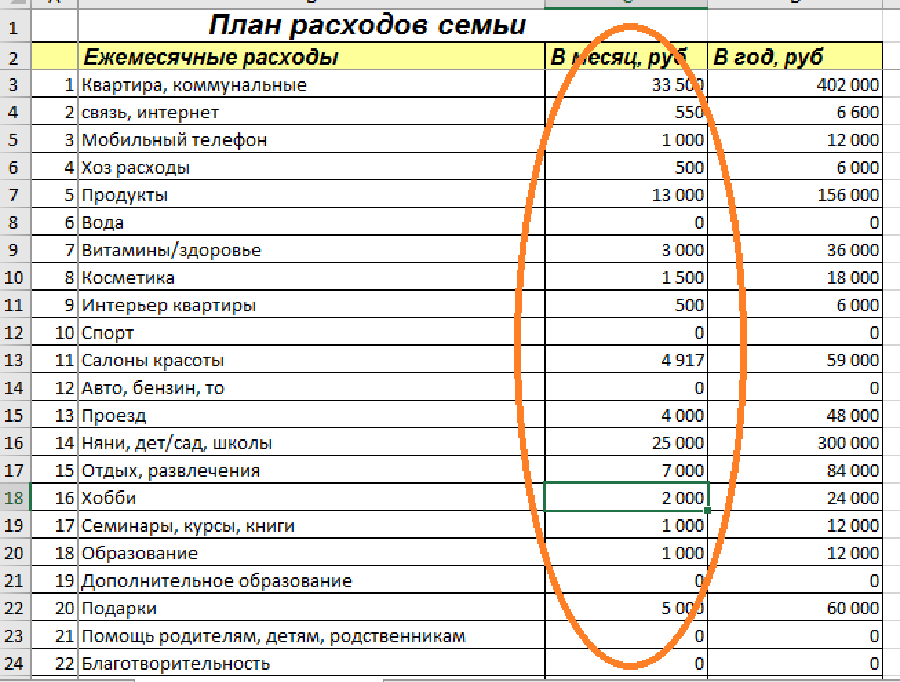

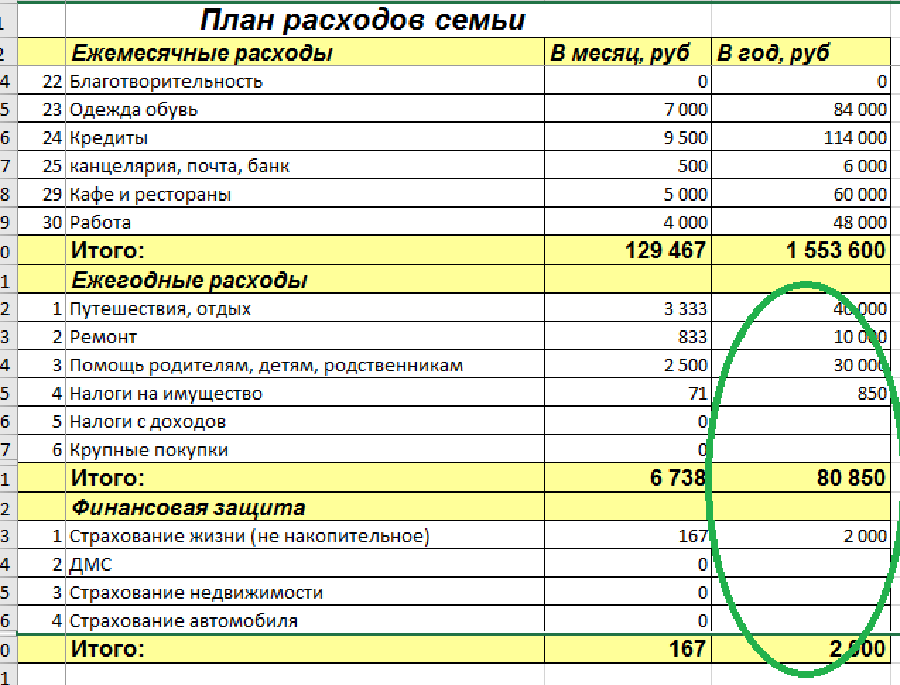

Часть таблицы «Расходы» заполняется автоматически, когда вы поработаете с разделами соседней закладки «Планирование расходов». Переходите в нее и заполните все по порядку. Все траты прописывайте В СРЕДНЕМ ПО ГОДУ.

В ежемесячные записывайте только те статьи, на которые вы тратите каждый месяц плюс/минус одинаковую сумму — коммунальные, еда, кафе, транспорт, ипотека. Ставьте сумму расхода за месяц, в соответствующий столбец.

А все нерегулярные статьи можете записать в блок ежегодных расходов. Записать их нужно в сумме (сколько тратите в год) в третий, последний. столбец.

Разделение на «ежемесячные» (регулярные) и «ежегодные» (нерегулярные) можно делать на свое усмотрение, как вам удобнее их воспринимать.

Например, вы обычно каждый месяц покупаете что-то из одежды и вам проще думать об этом, как о регулярных расходах — значит записывайте в ежемесячные. Если же обновляете гардероб один-два раза в год, вам будет удобнее записать их в годовые. На суть дела эта разбивка не повлияет, поэтому сильно не мучайтесь.

Когда будете заполнять расходы, можете поглядывать в соседнюю закладку, где формируется ваш бюджет, и оценивать — сколько там еще остается от доходов?

Когда вы заполните ВСЕ, посмотрите в сводный бюджет — какие выводы можно сделать?

Идеально, если минимум 20% дохода у вас остается не потраченными, именно эти средства вы сможете откладывать на будущие цели. Если у вас получается сверстать свой бюджет с такой прибылью — это уверенность, что в будущем вы будете очень богаты, все материальные цели будут достигнуты, а вы будете полностью независимым человеком с нерушимой финансовой стабильностью.

На основании этого «среднего» бюджета вы сможете делать две важнейшие для финансового процветания вещи: составить личный финансовый план и планировать ежемесячный бюджет.

Личный финансовый план — это планирование на долгосрочную перспективу, которое покажет, как именно вы можете достичь глобальных целей.

Многие люди говорят, что такой план — это «вилами по воде». Конечно!

Такой план вы можете составить со специалистом. Хотя эти расчеты не представляют из себя ничего сложного, но без практики и навыков новичкам его составить сложно.

Я мечтаю, чтобы составлению финансового плана учили в школе. Тогда бы в нашей стране большинство людей были состоятельными и независимыми!

Вторая вещь, которую вы можете делать с помощью среднего бюджета — это планировать бюджет на ближайший месяц.

Вы можете делать это в закладке «текущий учет» в зеленой строке внизу таблицы.

Когда у вас составлен «средний» бюджет по году, то на планирование бюджета на месяц потребуется максимум полчаса раз в месяц! Такое маленькое усилие способно решительно изменить всю жизнь человека.

Планировать расходы на месяц лучше так: сначала вы смотрите в «средний» бюджет, где отражены все крупные цели — отпуск, автомобиль, покупка компьютера или курса обучения. Вы планируете сколько денег (или сколько процентов от дохода) будете туда направлять.

Записываете эти суммы в расходы — в зеленую строку в столбцы, которые вы поименуете этими целями.

Затем, когда все заветные мечты запланированы, ставите в бюджет обязательные расходы и платежи — продукты, транспорт, коммунальные.

И уже в третью очередь вы решаете сколько денег направить на развлечения и прочие расходы.

Такая ежемесячная работа ОЧЕНЬ отрезвляет, каждая сумма денег начинает настолько адекватно восприниматься, что ошибки и лишние траты испаряются сами собой.

Составив план на месяц, вы теперь точно знаете куда и сколько денег можно потратить, а сколько — отложить на цели.

Однако привычка планировать не будет работать сама по себе. Обязательно нужно добавить привычку откладывать деньги.

Чтобы такой навык вообще заиметь, нужно настроить систему — КАК и КУДА вы будете делать свои регулярные отчисления? Нужно принять решение, как ежедневно действовать с деньгами, необходимыми на годовые и долгосрочные цели?

Откладывать — часто ассоциируется с яйцами :) Но реальный смысл этого слова в данном случае — это буквально «отложить в другое место». Если вы думаете, что у вас на карте уже несколько месяцев остаток около 100 тыс.руб. — это и есть накопления, то это не так.

Такие остатки на карте легко растрачиваются, чаще всего незаметно для владельца.

Отложить — это значит физически отделить от общей массы денег. Стоит вам лишь начать применять этот трюк, как вы резко почувствуете себя более состоятельным человеком, потому что у вас будут запасы и резервы для всех целей, у вас всегда будут деньги на все. Вы не потратите их случайно.

Как это делать? Делать можно по-разному, в зависимости от масштаба цели.

1. Небольшие и «текущие» расходы

Это небольшие по суммам цели и не имеющие точной даты покупки, происходящие время от времени в течение всего года: подарки, одежда, благотворительность, косметика и тому подобное.

Для них не нужны банковские вклады и создание мультивалютной корзины. Вполне подойдет конверт в тумбочке.

Таким образом, каждый раз получая доход, лучше сразу отложить в такой конверт запланированную сумму.

Например, за год на подарки у вас уходит 30.000 руб, то есть в среднем по 2.500 руб. в месяц.

Следовательно, вы ежемесячно планируете 2.500 руб, даже если подарков в этом месяце покупать не нужно. 2.500 руб. вы откладываете в специальный конверт (или копилку). Затем, когда нужно покупать подарки, вы берете эту заначку и тратите из нее нужную сумму. Очень удобно.

Очень удобно завести конверт «Людям». Это будет ваш дар миру — подарки, благотворительность, помощь другим...

2. Средние цели с определенной датой

Это ваши конкретные цели в течение года — путешествие, покупка нового компьютера, мебели.

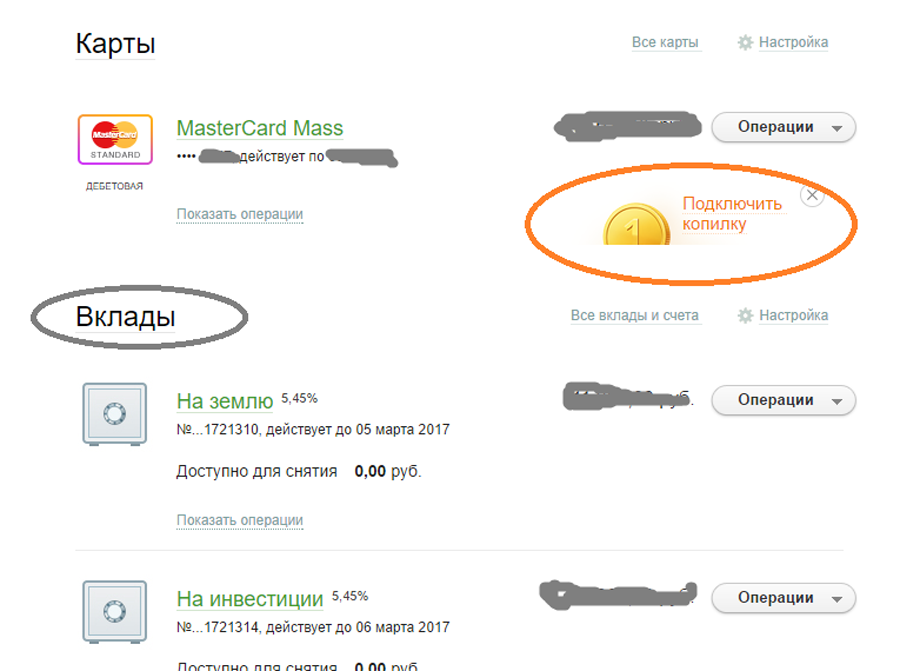

Для таких целей лучше открыть вклад в том же банке, где у вас находится банковская карта. Надеюсь, ваша банковская карта выпущена надежным банком?

В качестве банковской карты, которой вы регулярно пользуетесь, лучше использовать карты надежных банков. Если ваш банк обанкротится, вы, конечно, не потеряете свои средства, так как они застрахованы государством в пределах суммы 1,4 млн руб. Если банкротство все же произойдет, какое-то время деньги будут вам недоступны. Зачем усложнять себе жизнь?

Сегодня практически все банки предлагают своим клиентам такую суперудобную функцию, как «копилка», «накопить на цель» и прочее. Суть в том, что вы можете открыть банковский вклад прямо в личном кабинете на сайте, дистанционно. Вам не нужно идти в банк, искать специалиста, стоять в очереди в кассу и прочее.

Вы можете через интернет выбрать вклад, который вам подходит. Оформить его ровно к дате реализации цели. Обычно предложения в этой системе не самые выгодные, но если вы планируете небольшую цель, на ближайшие несколько месяцев — это не важно.

Итак, вы открываете вклад, как только получаете доход, переводите туда заведомо запланированную сумму. Элементарно.

Кстати, этим вкладам можно еще и дать свои названия: например, «На Тенерифе», или «На новый компьютер», «На курс обучения». Каждый раз пополняя такой вклад, вы будете с огромным удовольствием наблюдать, как сумма увеличивается, вы прямо физически почувствуете, как цель становится ближе.

Кстати, замечено: когда вы делаете такие определенные шаги к своим мечтам, они начинают оживать и стремительно воплощаться. Ведь у вас уже создан счет с названием мечты, на нем уже лежат какие-то средства. А деньги, как известно, притягиваются к деньгам.

На картинке пример вкладов, открытых дистанционно и пополняемых с карты Сбербанка.

«Копилка» в данном — это функция, которую вы можете настроить и пополнять вклады автоматически. Есть возможность пополнять на определенную сумму в месяц, процент от каждого поступления или расхода (кроме переводов) и т.п.

Если это настроить, все происходит автоматически, само собой.

Не забудьте сделать такие счета-копилки, как «налоги», «резина, ТО, ОСАГО», «ДМС и НСЖ» (это страхование здоровья и жизни, лучше иметь в своем бюджете такие расходы).

3. Крупные цели

Здесь у нас цели со сроком реализации через несколько лет. Это могут быть: новый автомобиль, квартира, дом, новый бизнес, будущие инвестиции.

Будущие инвестиции — это ваш первый шаг к таким долгосрочным целям, как образование детей, личный пенсионный капитал, загородный дом и тому подобное.

Чтобы успешно реализовать эти цели, вам со временем будет нужно научиться инвестировать свои сбережения доходные инструменты — недвижимость, фондовый рынок, драгоценные металлы и бизнес. Ключевое слово здесь — СО ВРЕМЕНЕМ.

Прежде, чем начинать инвестировать, нужно иметь хотя бы какой-то капитал. Чтобы появился этот капитал, достаточно создать условия, чтобы вы спокойно накопили его.

Итак, для крупных среднесрочных целей уже конвертом дома, картой, или вкладом в рублях не обойтись. Здесь нужен более серьезный подход — деньги должны лежать в трех местах. Это называется диверсификация — слово, за которым скрывается простой житейский совет не хранить все яйца в одной корзине.

Идеальный набор для начала — вклад в рублях + вклад в долларах + обезличенный металлический счет (ОМС). Найдите самые выгодные предложения у банков, это не сложно.

Для вкладов в рублях и валюте хорошо бы найти более высокие проценты. Банк вы можете выбирать из первой сотни. То есть, в случае со среднесрочной целью вы можете себе позволить использовать не на 99,9% надежные банки (100% надежности в жизни не существует), а на 90% надежные.

Важным условием является удобство ежемесячного пополнения. Чтобы ежемесячный ритуал пополнения счета не был для вас обременительным.

Для обезличенного металлического счета (ОМС) потребуется очень надежный банк (99,9%), потому что металлические счета не застрахованы государством, что означает: если банк обанкротится, клиенты теряют накопленные средства.

Кроме надежности банка, важны также его цены покупки и продажи металла. Узнайте цены на металлы у ЦБ РФ, затем в выбранных вами надежных банках и делаете выбор в пользу самого выгодного.

После того, как вы выбрали вклады, продумайте схему — как вы будете эти вклады пополнять?

Схема должна быть удобна и занимать минимум времени, иначе — неизбежный провал.

Еще несколько фишек для идеальной организации процесса накопления и выработки этой привычки:

Вклады «копилки» — это классические вклады. Как и все прочие вклады, они работают так: вы кладете деньги на конкретный срок, если деньги весь этот срок будут лежать на вкладе, то вы получаете обещанные проценты. Но это не значит, что весь срок вы не можете воспользоваться своими деньгами.

Вы можете их снять в любой момент, только при этом вы теряете те проценты, которые предполагалось вам выплатить. В тоже время деньги у вас застрахованы государством в пределах 1,4 млн.руб. Таким образом, можете смело открывать столько вкладов-копилок, сколько вам удобно, иногда даже не предполагая воспользоваться процентами.

Например, если вы копите деньги на автомобиль во вкладах в рублях и валюте в одном банке, ОМС — в другом, а ваша рабочая карта — в третьем, при этом вы получаете доход мелкими суммами в течение месяца, сделайте так:

1. В течение месяца скидывайте от каждого поступления некий процент от дохода во вклад-копилку.

2. В конце месяца эту «копилку» закрываете (деньги перекидываются снова на карту).

3. Пополняете ваши выбранные вклады одним из двух способов:

- снимаете наличные и везете в выбранные банки;

- делаете перевод с вашей карты в выбранные вклады и ОМС (если тарифы позволяют).

Выбирая банки, смотрите, чтобы плата за перевод при пополнении счетов или расходы на физический поход в банк были не более 1-1,5% от суммы, (идеально 0%). Иначе теряется сам смысл этого мероприятия.

Если вы однажды составите свой средний бюджет, потратив примерно час времени, то впоследствии на его основе вы сможете планировать бюджет на каждый ближайший месяц (полчаса в месяц).

Чтобы план «сработал», нужно настроить систему откладывания денег.

Откладывать деньги — это значит физически отделить их от основных. Идеально создать для этого систему автопилота, чтобы средства уходили в сбережения сразу, как только получаете доход.

Таким образом вы сможете воплотить намного больше целей, чем это удавалось раньше. Возможно очень быстро реализуются самые заветные :)

Интересные комментарии

Ольга, большое спасибо вам за то, что вы делаете! Полностью следовать вашим советам пока не получается, но уже есть огромный прогресс в моей финансовой жизни. И ещё спасибо за то, что открыли глаза - надо думать о нескором будущем и потихоньку на него копить. Сама бы додумалась очень нескоро)

Ольга, отличная статья!

мы давно ведем семейный учет бюджета, где отражены и доходы и расходы. Однако, никак не могу взять в толк, но расходы всегда превышают доходы, фантастика в чистом виде! Превышают на 20-30%...Так что откладывать совершенно не получается, едва удается дотянуть до следующей з/п. Ничего лишнего не приобретается, а в отпуске семьей не были уже 4 года. Да, фраза "зарабатывать больше" не работает, это точно. Тем не менее, по прежнему продолжаю вести учет доходов и расходов, вероятно, где-то, что-то упускается из виду, раз не получается копить. Буду думать, что можно сделать в нашем случае!

Ольга, спасибо большое за статью! Всё очень правильно и по делу написано. Я бы хотел дополнить пару моментов.

1. Для безопасности и Чисто Психологически управлять своими финансами помогает "подушка безопасности" или "заначка" в размере от 2-х до 6-ти среднемесячных зарплат, которую нужно хранить именно у себя, а не в банке или где-то ещё. :)

2. Раз уж вы заговорили об инвестициях (пусть и со временем) хотел бы, чтобы в ваших статьях или курсах обращалось большое внимание на два главных параметра инвестиций - доходность и риски. И то, что чем выше одно, то тем выше другое. (Это я ещё и к вашему совету про высокодоходные депозиты).